当記事はPRを含みます。

- 住宅ローンを組むことに不安を感じる

- 住宅ローンの理想の返済金額を知りたい

- 住宅ローンを組むときに注意することがあれば知りたい

家を買う際は、ほぼ全ての人が住宅ローンを組むと思います。

この記事では、住宅ローンの返済金額の目安になる「返済比率(返済負担率)」ついての理想の数値や計算方法をご紹介いたします。

住宅ローンの組み方や返済方法については、こちらの記事をご覧ください。

住宅ローンの返済比率(返済負担率)とは?

住宅ローンの返済比率(返済負担率)とは、年収(額面年収)に対する年間の返済額の割合です。

ここで計算に出ている年収は、税金等が引かれる前の金額なので、注意しましょう。

住宅ローンの返済負担率の標準と理想

住宅ローンの返済比率は、一般的に標準は20〜25%で、理想は20%以下とされています。

各年収に対する年間の返済額、毎月の返済額は次のようになります。

| 年収(税込) | 返済比率 | 年間返済額(上限) | 毎月の返済額(上限) |

| 300万円 | 20% | 60万円 | 50000円 |

| 400万円 | 20% | 80万円 | 約67000円 |

| 500万円 | 20% | 100万円 | 約84000円 |

| 600万円 | 20% | 120万円 | 100000円 |

| 700万円 | 20% | 140万円 | 約117000円 |

| 800万円 | 20% | 160万円 | 約134000円 |

| 900万円 | 20% | 180万円 | 150000円 |

| 1000万円 | 20% | 200万円 | 約167000円 |

| 年収(税込) | 返済比率 | 年間返済額(上限) | 毎月の返済額(上限) |

| 300万円 | 25% | 75万円 | 62500円 |

| 400万円 | 25% | 100万円 | 約84000円 |

| 500万円 | 25% | 125万円 | 約104000円 |

| 600万円 | 25% | 150万円 | 125000円 |

| 700万円 | 25% | 175万円 | 約146000円 |

| 800万円 | 25% | 200万円 | 約167000円 |

| 900万円 | 25% | 225万円 | 187500円 |

| 1000万円 | 25% | 250万円 | 約208000円 |

先ほども記載しましたが、返済比率は年収から計算されます。

ですが、実際には税金等が引かれた手取り額(年間)から住宅ローンを支払うことになります。

さらに、毎月の手取り額から住宅ローンを支払うことを考えると、手取り額(年間)からボーナスを引いた額で考えるのが現実的です。

返済比率が20%の場合、手取り額に対して次のような比率になります。

・手取り額(年間)に対する返済の割合は約25%

・ボーナスを引いた手取り額(毎月)に対する返済の割合は約30%

(例)年収500万円で計算

100万円(年間の返済額)÷500万円(年収)×100=20%(返済比率)

手取り額(年間)を2割減とすると

100万円÷400万円(手取り額(年間))×100=25%

ボーナス100万円を引くと

100万円÷300万円(手取り額(毎月))×100=33%

これはあくまで一例で、ボーナスの金額によっては計算値が多少上下します。

なお、ボーナスは会社の業績によって左右されるため、当てにし過ぎるのは危険です。

金融機関からの借入基準(上限)の目安

金融機関から借入れられる基準は、返済比率が30〜35%となる金額(上限)のようです。

なお、フラット35の場合、年収400万円が境になり、下記のような基準が設けられています。

| 年収 | 400万円未満 | 400万円以上 |

| 基準 | 30%以下 | 35%以下 |

標準、理想の返済比率よりも高くなっていることからもわかるように、借入の基準を目安にローンを組むことはおすすめいたしません。

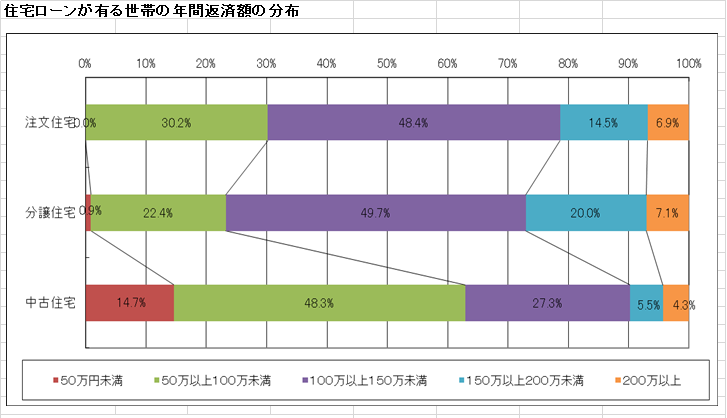

住宅ローンの平均的な返済額

返済比率の上限、標準、理想がわかったところで、世の中の平均的な返済額をみてみましょう(返済比率のデータがなかったので・・)。

収入によって返済比率は変わりますが、世間一般では毎月の返済額が10万円前後だとわかります。

龍

龍ここのデータは参考程度に考えましょう。

最終的にはご自身の収入金額から返済額を考えましょう。

その他のローンも考慮しよう

住宅ローンの返済比率は、住宅ローンのみを考慮して算出された数値です。

実際には、車のローン、カードローン、奨学金の返済など、様々な返済をしなければならない場合もあります。

住宅ローンを組むときは、住宅ローン以外のローンも考えましょう。

夫婦合算で住宅(ペア)ローンを組むときの注意点

夫婦の収入を合算することで、より多くの金額を借入できますが、注意が必要です。

奥さんが、出産や育児で休暇を取った場合、その期間の世帯収入が減ります。

収入が減ったときでも住宅ローンの支払いは続きますので、余裕をもった支払額にするか、貯金から支払うのかなど、事前に計画を立てておきましょう。

完済する年齢を考慮しよう

65歳までに住宅ローンを完済すると、老後の負担が少なくなります。

今後は定年の年齢が上がる可能性はありますが、70, 75歳でも住宅ローンを支払うのは負担になります。

(あるかどうかわかりませんが)年金から住宅ローンを支払うのも負担となります。

なので、完済年齢が65歳までになるように住宅ローンを組むことをおすすめします。

必ず返済計画のシミュレーションをしよう

住宅ローンを組む前には、必ずシミュレーションしましょう。

人によってライフスタイルは変わります。

子供の人数と教育費、趣味、旅行、日々の生活費、老後の貯蓄など、人によって金額は変わります。

また、住宅ローンを組む年齢によって、返済期間も変わります。

住宅ローンを組む前に、これらの点をしっかり踏まえてシミュレーションしましょう。

住宅ローンの返済のシミュレーションは、ファイナンシャルプランナーとしましょう。

ファイナンシャルプランナーと相談したい人は、こちらのサービスをおすすめします。

ZOOMを使い、オンラインで相談できるので、コロナ禍でも問題ありません(対面でも可能です)。

簡易的な資金計画のシミュレーション

住宅支援機構の「資金計画シミュレーション」を利用することで、ある程度の資金計画を把握できます。

ただ、日常生活の細かい条件などが含まれていないため、ファイナンシャルプランナーと相談することをおすすめします。

(参考)我が家の住宅ローンの返済比率

我が家の返済比率は17%です。

我が家は、ローンを組む前にファイナルシャルプランナーとシミュレーションをしました。

特に、次のポイントを意識しました。

・住宅ローンの支払いの負担は最小限にする

・子供の教育にお金をあてる

・僕の収入のみでローンの返済をする

・将来の貯蓄もしっかりと残す

今後、子供が成長したときのこと、老後のことまで考えて、ローンの借入金額を決めました。あくまで一例ですが、参考になれば幸いです。

最後に

住宅ローンの返済比率(返済負担率)の標準は20〜25%、理想は20%以下です。

こらから住宅ローンを組む人は、この数値を参考にしましょう。

住宅ローンの負担が大きくなると、日常生活で出来ることが少なくなります。

これは防ぐためにも、必ず事前にシミュレーションしましょう。

この記事が参考になれば幸いです。最後まで読んでいただき、ありがとうございました。

無理のない返済金額で住宅ローンを組むことは重要ですが、家づくりは方法次第で値引きをできます。

コメント